我花了一个星期通读了 backtrader 的官方文档,順便还通过 AI 整理出了它的中文文档,我不想写 backtrader 的基础入门教程,还不如直接用 backtrader 逐步展开回测这一个策略,或许更加容易掌握它的使用。

相较于其他回测框架,backtrader 的功能强大,除了支持单品种,还可以实现组合策略,扩展能力非常强大,如果说缺点,一是这个项目基本不维护了,不过不影响它的使用,还有就是因为它很强大,扩展性强,比其他的回测框架更不易于掌握。

本文介绍如何使用 backtrader 回测双均线交易策略,将包含基本的进出场、风险控制,参数优化等,还有如何加载分钟数据尽可能模拟真实场景。我暂时先用双均线策略上手 backtrader,后续还会使用 backtrader 回测更多的策略。

策略定义

选择品种

- 暂定 BTC 作为回测品种,虽然这个策略在它上面的表现不算很好。

技术指标

- EMA,即指数移动均线,均线指标种类繁多,如 SMA、WMA 等;

- ATR,真实波动幅度,用于控制止损;

策略参数

- short_period:短均线周期;

- long_period:长均线的周期

- atr_period: 真实波动振幅的计算周期,一般固定为 14 即可。

入场条件

出场条件

风险控制

为了防止出现过于大的止损金额,设置固定的止损位置并通过止损位置推算最大亏损金额。

- 止损位置:当前价格 - n 倍 ATR;

- 最大亏损:每笔交易的最大亏损金额不超过账户的 2%,按次目标推算实际下单金额。

这是个非常简单的策略,只是相对于最简单版本的均线交叉策略,加上了风险控制。

依赖库

安装依赖的 Python 库。

1

| pip install backtrader yfinance

|

主流程

通过 backtrader 回测策略,在主函数要提前做一些设置,如设置费率、滑点、账户金额。此外还有加载数据源和策略。

1

2

3

4

5

6

7

8

9

10

11

12

13

14

15

16

17

18

19

20

21

22

23

24

25

26

27

28

29

30

31

32

33

| import backtrader as bt

import yfinance as yf

# 策略逻辑,暂空

class MACrossStrategy(bt.Strategy):

pass

if __name__ == "__main__":

cerebro = bt.Cerebro()

# 数字货币交易 taker 的手续费一般是这个数字。

cerebro.broker.setcommission(0.0005)

cerebro.broker.set_slippage_perc(0.0001)

# 初始资金为 1百万个货币单位

cerebro.broker.setcash(1e6)

data = yf.download(tickers='BTC-USD',

start='2020-01-01',

end='2025-04-16',

interval='1d',

multi_level_index=False)

cerebro.adddata(bt.feeds.PandasData(dataname=data))

cerebro.addstrategy(MACrossStrategy)

print("初始净值:", cerebro.broker.getvalue())

cerebro.run()

print("最终净值:", cerebro.broker.getvalue())

cerebro.plot()

|

backtrader 中的 Cerebro 类型是核心大脑,其他的组件都是围绕着它进行配置。

这段代码的核心内容包括:

- 设置费率为万五,滑点为万1,初始资金为 1e6,即 1百万货币单位。

- 开始回测前,添加标的数据,通过

yfinance 下载数据,如加载 BTC-USD 的历史行情。 - 接着加载要回测的策略

MACrossStrategy,继承自 bt.Strategy。 - 最后运行回测并输出策略前后的账户净值数据并绘制图。

策略还没有实现任何的交易逻辑,如果运行回测,你会看到前后的账户资产没有变化。

策略实现

实现一个策略有两个步骤,分别是计算指标和策略逻辑两个部分,分别对应于 MACrossStrategy 的 __init__ 和 next 函数。

计算指标

计算这个策略用到的三个指标,分别是 short_ma、long_ma 和 atr。

1

2

3

4

5

6

7

8

9

10

11

12

13

14

| class MACrossStrategy(bt.Strategy):

params = (

("short_period", 10),

("long_period", 20),

("atr_period", 14),

)

def __init__(self):

self.short_ma = bt.ind.EMA(period=self.p.short_period)

self.long_ma = bt.ind.EMA(period=self.p.long_period)

self.atr = bt.ind.ATR(period=self.p.atr_period)

# 短均线上穿长均线

self.crossover = bt.ind.CrossUp(self.short_ma, self.long_ma)

self.crossunder = bt.ind.CrossDown(self.short_ma, self.long_ma)

|

这里将计算指标要用到的周期参数化,以便于后续优化。而且为了便于后续交易逻辑判断,通过 backtrader 的 crossover 和 crossunder 辅助函数判断均线的金叉死叉。

backtrader 支持的指标繁多,可通过几行代码拿到支持的常见指标:

1

2

3

4

| indicators = [attr for attr in dir(bt.ind) if not attr.startswith('_')]

print("Backtrader支持的内置指标:")

for idx, indicator in enumerate(sorted(indicators), 1):

print(f"{idx}. {indicator}")

|

输出:

1

2

3

4

5

6

7

| Backtrader支持的内置指标:

1. ADX

2. ADXR

3. AO

4. APO

5. ATR

...

|

如果熟悉 talib,也可以通过使用它。backtrader 内置支持了 talib。

1

| short_ma = bt.talib.EMA(timeperiod=self.p.short_period)

|

开仓平仓

交易逻辑部分可分为开仓平仓和风险控制两部分。简单的开仓平仓实现起来较为简单,先介绍这部分的实现。而风险控制要依赖条件单实现,backtrader 是支持条件单的。

开仓平仓逻辑的代码如下所示:

1

2

3

4

5

6

7

8

9

10

11

12

13

14

15

16

17

18

19

20

21

22

23

24

25

26

27

28

29

30

31

32

33

| class MACrossStrategy(bt.Strategy):

def __init__(self):

pass

def next(self):

long_entry = (

self.crossup[0] == 1

and self.position.size <= 0

)

short_entry = (

self.crossdown[0] == 1

and self.position.size >= 0

)

long_exit = (

self.crossdown[0] == 1

and self.position.size > 0

)

short_exit = (

self.crossup[0] == 1

and self.position.size < 0

)

if long_entry:

self.order_target_percent(target=0.99)

elif short_entry:

self.order_target_percent(target=-0.99)

if long_exit:

self.close()

elif short_exit:

self.close()

|

按设定规则开平仓,如果短线上穿长线开多,短线下穿长线开空,平仓的条件反之。

下单方式没有使用 buy 和 sell 方法,直接用了 backtrader 提供的目标订单方法,省掉了下单数量的计算。如果想拿到直接下单大小,order_target_percent 返回了订单 Order,有订单大小 size 属性,这个后面设置止损条件是要用到的。

backtrader 有个非常重要的 Line 的概念,相对是比较复杂的,这里不展开说了。记住的是,如果要访问当前数据,下标都是 0 开始的,往前看就是 -1、-2,以此类推。所以,self.crossup[0] 就是检查当前短均线是否上穿长均线。

暂时这里还没有加入风险控制,直接 0.99 的仓位,基本就是全仓了。

现在可以运行下这个回测。

输出:

1

2

| 初始净值: 1000000.0

最终净值: 3280739.0840676297

|

五年多的时间赚了 3 倍收益,和直接持有 BTC 的这五年收益相比,简直是浪费时间。

完整代码请访问:双均线策略基础版本。

绘图

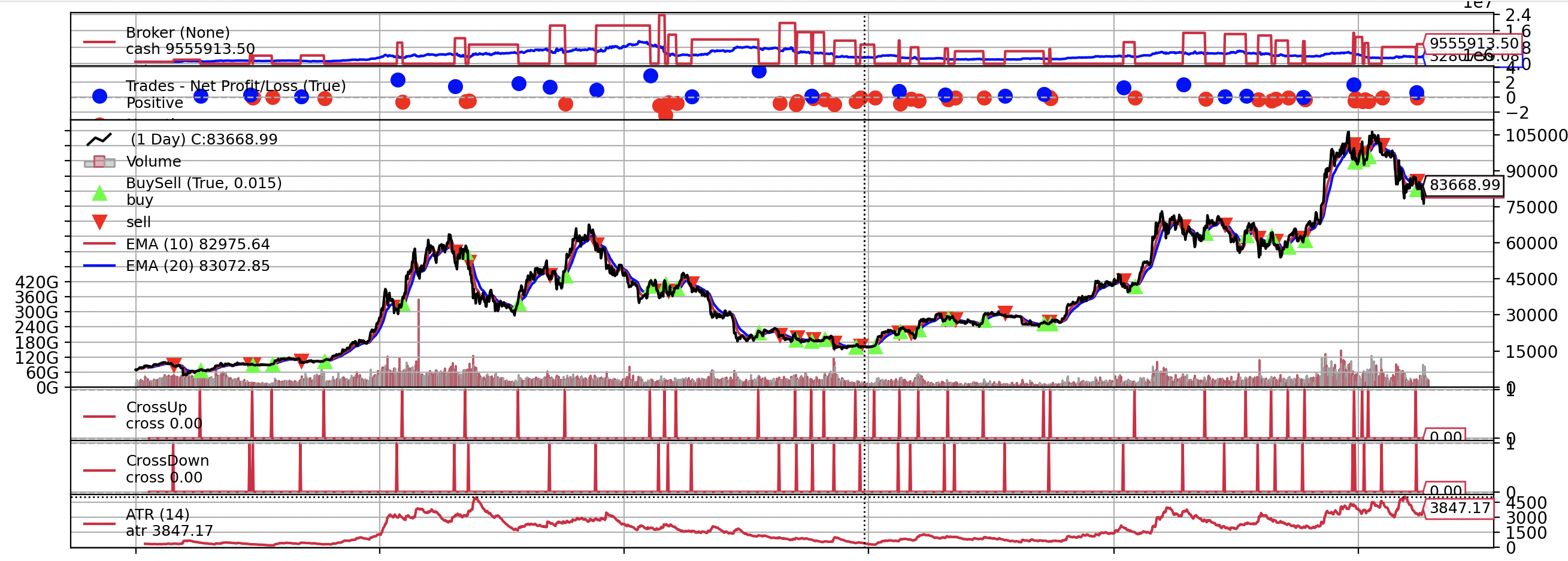

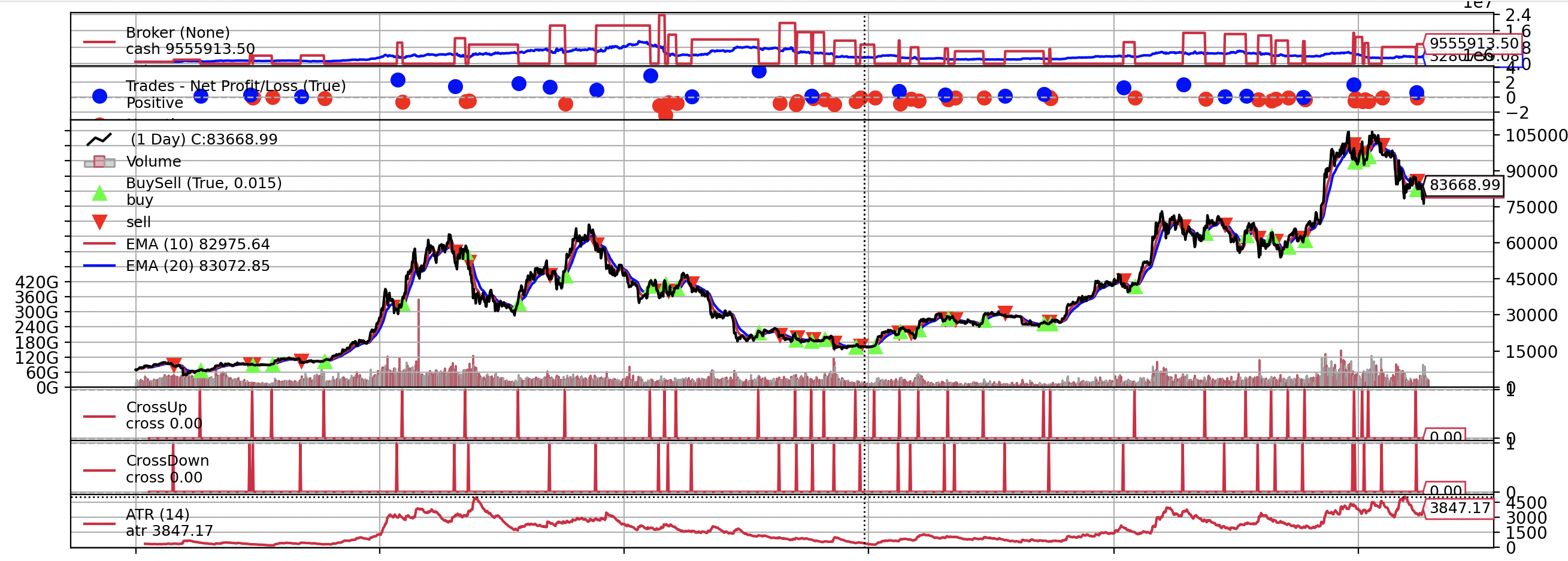

回测结束除了可以拿到最终净值,运行 cerebro.plot() 还输出一张图,如下所示:

这个图中有几个部分,分别是净值曲线、交易盈亏点、价格蜡烛图(包括买卖点标注)和技术指标。

这个图的收益部分显示效果不是很清晰,如果想只看收益曲线,可通过配置 analyzers 拿到收益序列。

1

2

3

4

5

6

7

8

9

10

11

12

13

14

15

16

17

18

19

20

21

22

23

|

cerebro.addanalyzer(bt.analyzers.TimeReturn, _name="timereturn")

strat = cerebro.run()

returns = strat[0].analyzers.getbyname('timereturn').get_analysis()

returns_series = pd.Series(returns)

net_value = (1 + returns_series).cumprod()

ax = net_value.plot(title="Returns", figsize=(12, 5))

end_value = net_value.iloc[-1]

end_index = net_value.index[-1]

ax.text(

end_index,

end_value,

f"End: {end_value:.2f}",

ha="right",

va="top",

bbox=dict(facecolor="white", alpha=0.8),

)

plt.show()

|

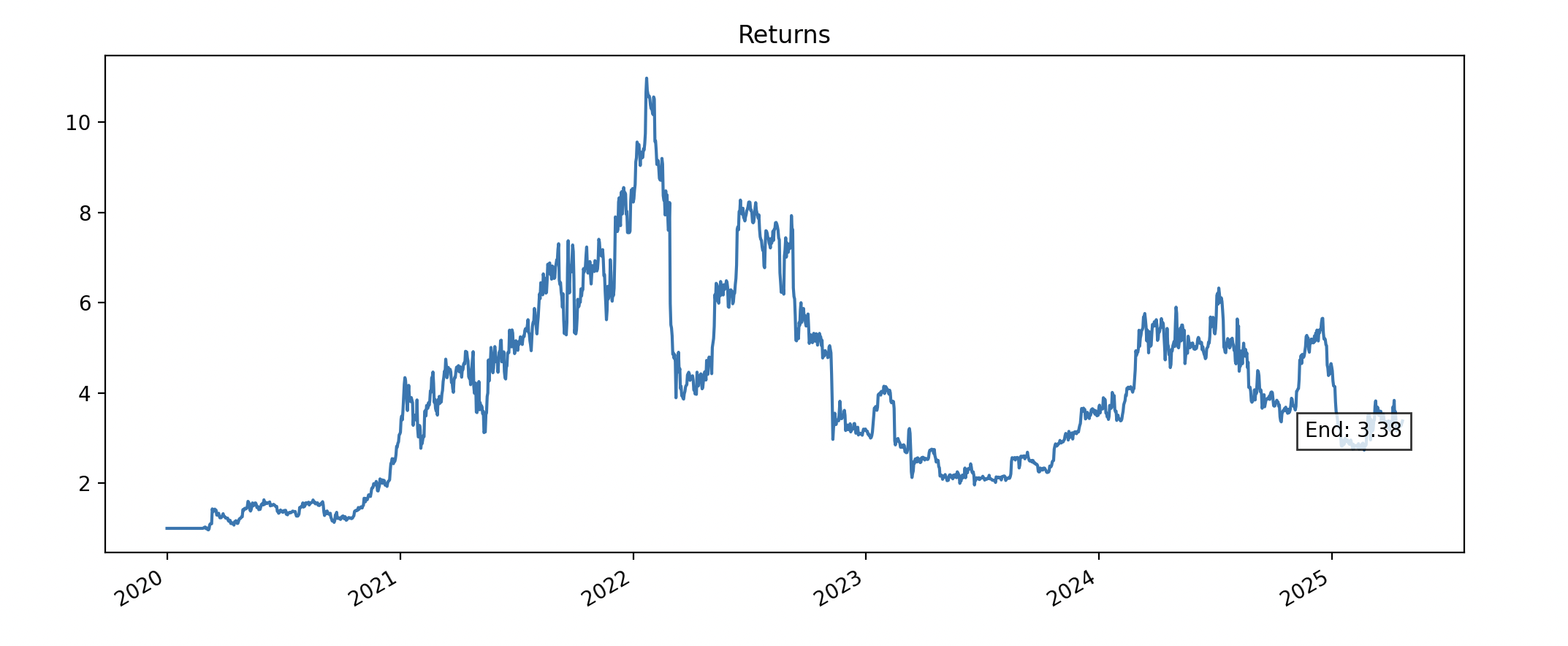

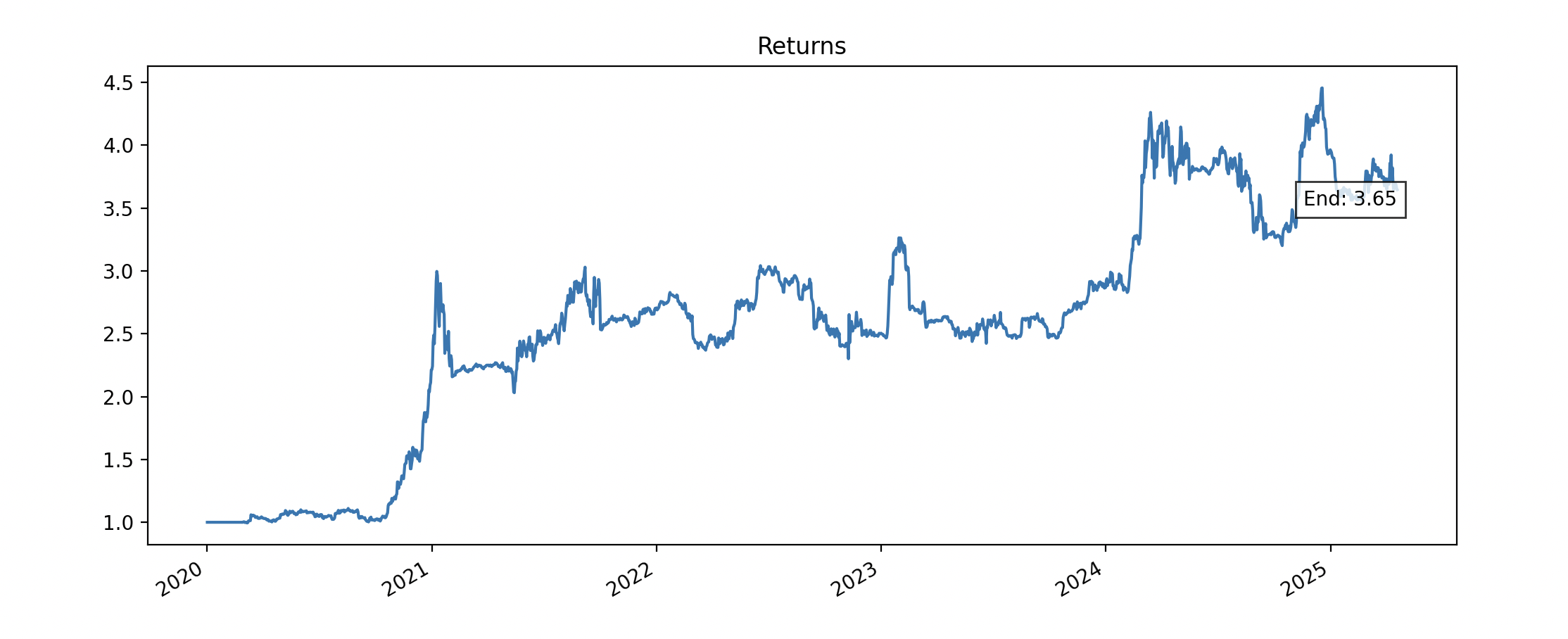

净值曲线如下所示:

其他数据,如行情、指标、交易记录等,然也可以拿出来单独绘图。

完整代码请访问:自定义收益曲线。

评价指标

从上面的净值曲线图,这个策略的回撤非常大。如果想看最大回撤的具体大小,要添加分析器。夏普比率是同样的思路。

1

2

3

4

5

6

7

8

| cerebro.addanalyzer(bt.analyzers.DrawDown, _name="drawdown")

cerebro.addanalyzer(bt.analyzers.DrawDown, _name="shape_ratio")

strat = cerebro.run()

drawdown = strat[0].analyzers.getbyname("drawdown").get_analysis()

sharpe_ratio = strat[0].analyzers.getbyname("drawdown").get_analysis()

print("最大回撤", drawdown["max"]["drawdown"])

print("夏普比率", shape_ratio["shape_raito"])

|

输出:

1

2

| 最大回撤 82.12757289556565

夏普比率 0.5393603817365935

|

其他常见的评价指标,基本都可通过配置分析器拿到,如 SQN 指标,这个常用来选择参数优化的最优策略。

1

| cerebro.addanalyzer(bt.analyzers.SQN, _name="sqn")

|

策略优化

暂时先不加入风险控制,尝试优化下双均线策略。

backtrader 内置网格搜索优化的函数。将前面的 addstrategy 换成 optstrategy,指定参数搜索的范围。

1

2

3

4

5

| cerebro.optstrategy(

MACrossStrategy,

short_period=range(5, 50, 5),

long_period=range(20, 200, 10),

)

|

为防止不满足条件的参数出现,如 short_period >= long_period,修改下策略实现:

1

2

3

4

| class MACrossStrategy(bt.Strategy):

def __init__(self):

if self.p.short_period >= self.long_period:

raise bt.StrategySkipError()

|

这样也能提升优化的效率。

1

| opt_returns = cerebro.run(optreturn=False)

|

运行后,将得到一个可遍历列表 opt_returns,它的元素是每个参数组合的数据。

1

2

3

4

5

| for opt_return in opt_returns:

if len(ret):

print("参数:", ret[0].params.short_period, ret[0].params.long_period)

print("净值:", ret[0].broker.getvalue())

print("夏普:", ret[0].analyzers.sharpe.get_analysis())

|

现在通过 for 输出各个参数组合的回测结果。

上面之所以要设置 optreturn=False 是为了拿到策略的完整数据,否则如 .broker.getvalue() 是无法访问的。

Backtrader 的优化功能和 backtesting.py 不同,它的内置优化功能(cerebro.optstrategy() 和 cerebro.run())不会自动选择最优策略。它只会执行所有参数组合的回测,并返回每个组合的结果。我还需要分析这些结果并选择最佳参数。

如选择夏普比率最优的参数组合:

1

2

3

4

5

6

7

8

9

10

11

12

13

14

15

16

17

18

19

20

21

22

23

24

| opt_returns = cerebro.run(optreturn=False)

best_strategy = None

for ret in opt_returns:

if len(ret):

if best_strategy is None:

best_strategy = ret[0]

else:

best_sharpe_ratio = best_strategy.analyzers.sharpe.get_analysis()[

"sharperatio"

]

sharpe_ratio = ret[0].analyzers.sharpe.get_analysis()["sharperatio"]

if best_sharpe_ratio < sharpe_ratio:

best_strategy = ret[0]

short_period = best_strategy.params.short_period

long_period = best_strategy.params.long_period

sharpe_ratio = best_strategy.analyzers.sharpe.get_analysis()["sharperatio"]

max_drawdown = best_strategy.analyzers.drawdown.get_analysis()["max"]["drawdown"]

final_value = best_strategy.broker.getvalue()

print(f"参数组合:short {short_period}, long {long_period}")

print(f"夏普比率:{sharpe_ratio}")

print(f"最大回撤:{max_drawdown}")

print(f"最终净值:{final_value}")

|

输出:

1

2

3

4

| 参数组合:short 10, long 90

夏普比率:0.9247734042607272

最大回撤:57.21188766636116

最终净值:12699593.957906708

|

你可以设定任意的标准来定义什么是最佳参数组合,backtesting.py 框架默认采用选择 SQN 作为选择评价最优策略标准,backtrader 也可以实现,分析加入 SQN 即可。

1

| cerebro.addanalyzer(bt.analyzers.SQN, _name="sqn")

|

优化就展开这么多吧!

完整代码请访问:参数优化。

风险控制

到现在策略就是简单通过均线金叉死叉进行开平仓,完全按照这个标准交易,有可能出现损失过大。

如上图所示,短线上穿长线开仓做多后,开始快速下跌,从开仓到死叉平仓的损失不可能控,有可能导致异常的损失。

我想通过设置止损价格解决这个问题,为防止被假止损,采用 n * ATR 计算止损位置。ATR 指标是个波动指标,如果波动太大可能导致不可控的损失。可基于最大损失百分比去反向推算下单金额,如每次最大损失不超过 2%。

假设 n = 3,在策略中实现这个逻辑,示例代码如下:

1

| target_percent = 0.02 / (3 * self.atr[0] / self.data.close[0])

|

用这个值替代之前每次满仓的 0.99,实现每单的最大损失为总资产的 2%。

多仓的止损价格:

1

| stop_price = self.data.close[0] - 3 * self.atr[0]

|

止损单通过 backtrader 的 stop 类型订单实现。

基于开仓订单创建止损订单:

1

2

3

4

| order = self.order_target_percent(target=target_percent)

self.stop_sell_order = self.sell(

size=order.size, exectype=bt.Order.Stop, price=stop_price

)

|

开空单同理:

1

2

3

4

| order = self.order_target_percent(target=target_percent)

self.stop_buy_order = self.sell(

size=order.size, exectype=bt.Order.Stop, price=stop_price

)

|

这里有个问题,如果仓位平掉后,记得要取消这个止损单,可通过 backtrader 的 notify_trade 回测检查仓位,如发现仓位非做空仓位,取消 stop_buy_order。

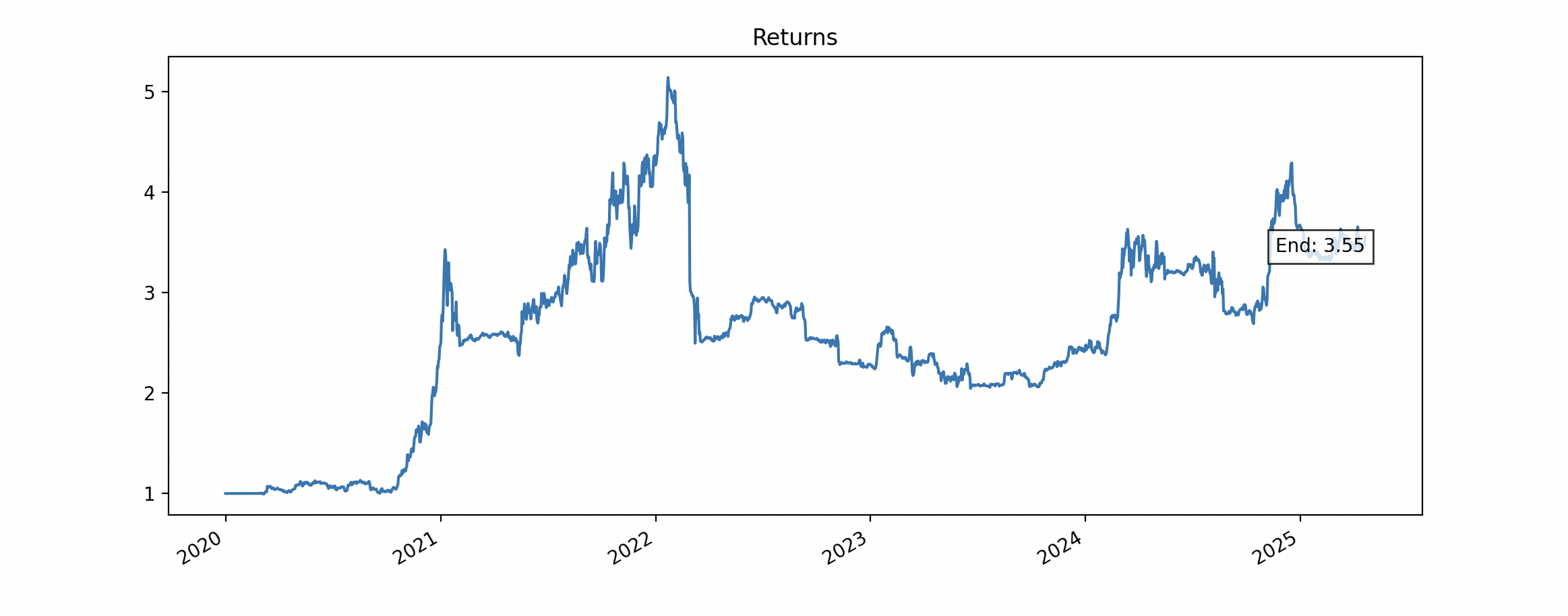

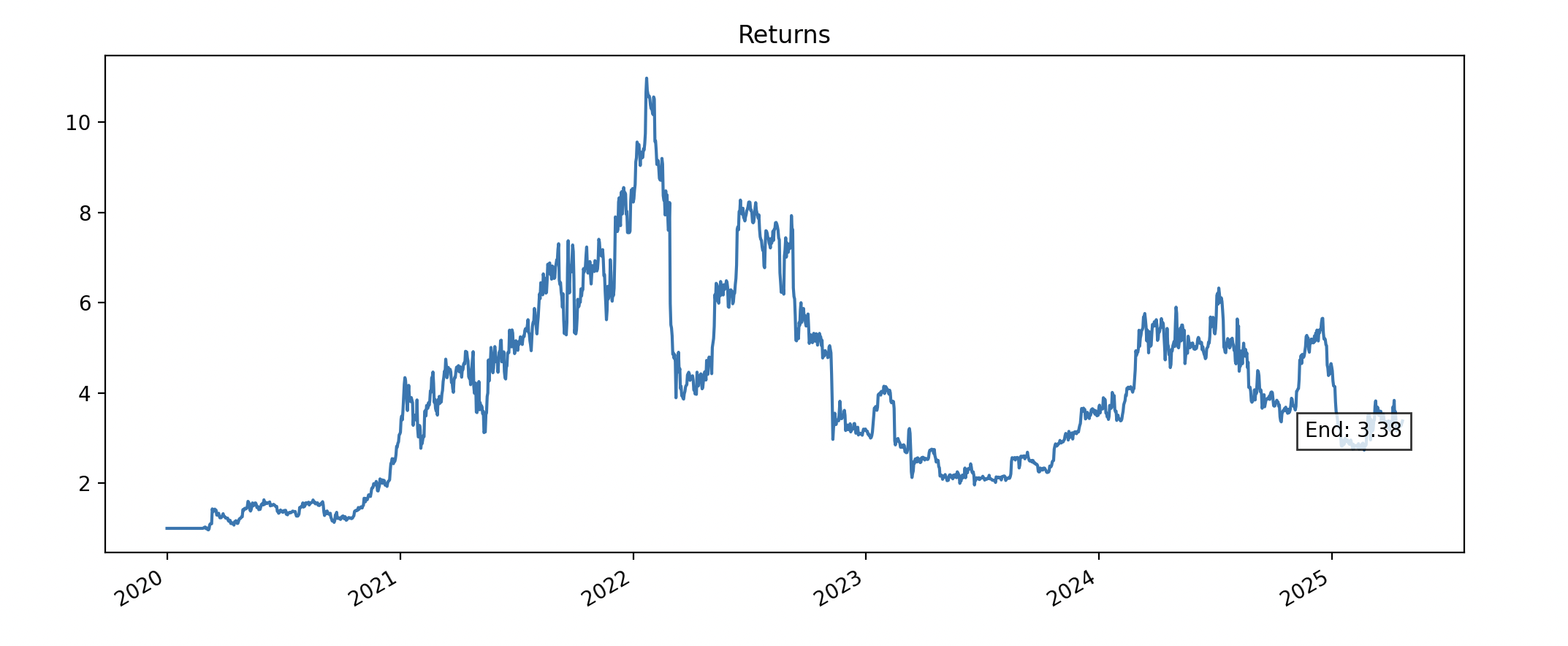

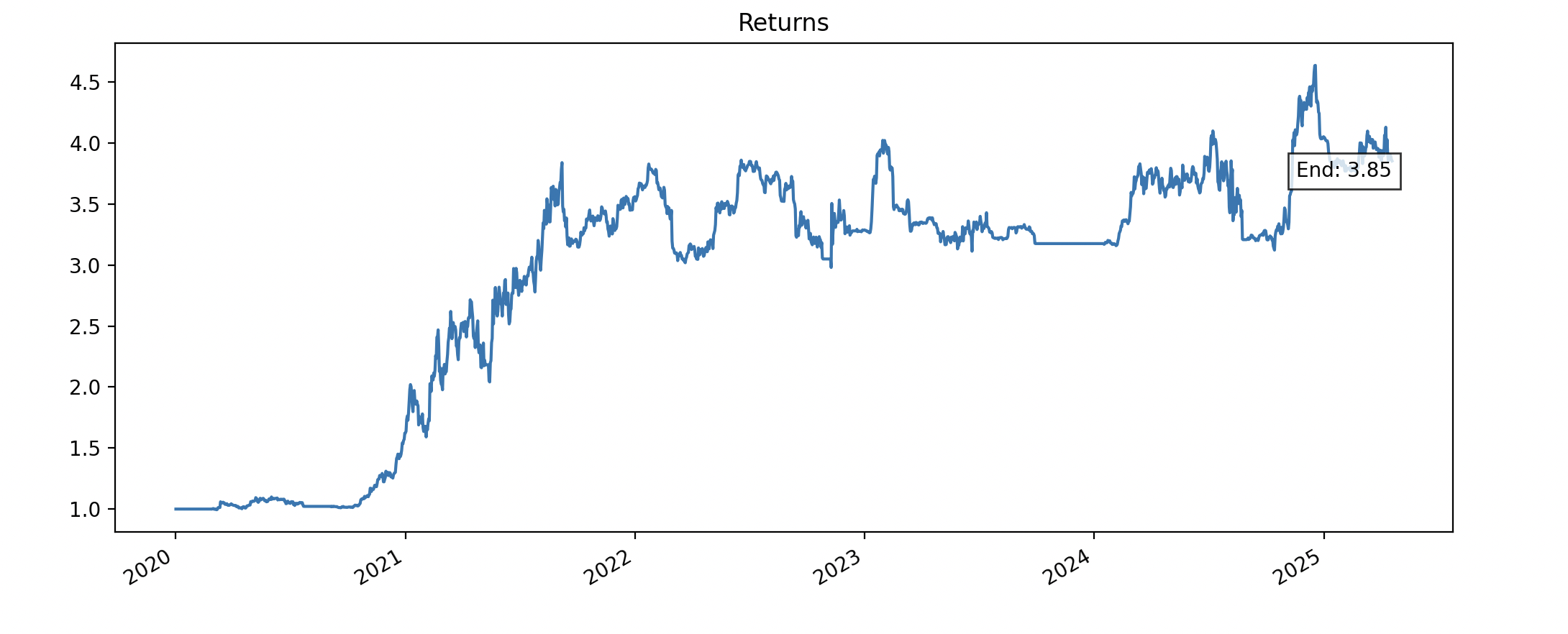

现在,默认参数(short_period=10,long_period=20)运行回测,净值曲线如下:

可以对比下最初的净值曲线:

这里只是增加了一个基本的风险控制,现在的净值曲线比之前稳定了不少。

完整代码请访问:风险控制。

但这还有明显的大涨大跌,如果已经设置了最大损失百分比,应该不至于出现还有这么可怕的波动。

初步估计这个原因可能是行情数据用的日线数据,价格跳动太大导致的滑点严重。而一旦回撤太大,后续想要翻身的难度也会增加。

接下来,尝试用 backtrader 加载分钟数据降低滑点。

重放分钟行情

backtrader 提供了数据重放 replaydata 加载数据,实现近乎模拟真实的场景。重放 replaydata 通过重放高频数据,事实生成某个周期的行情,如日线、4 小时等,即使这个周期还没闭合。

我提前下来了 BTCUSDT 的 1分钟数据,将其通过 replaydata 加载到 cerebro 中。

1

2

3

4

5

6

7

8

9

10

| data = pd.read_csv(

"btcusdt_1m",

parse_dates=['datetime'],

index_col=['datetime'],

)

cerebro.replaydata(

data,

timeframe=bt.TimeFrame.Minutes,

compression=1440,

)

|

这个地方有一个注意点,如果原始数据是分钟级别的数据,replaydata 的 timeframe 只能是 Minutes,通过 compression 指定合成日线所需的分钟数据量(一天等于 60 * 24 = 1440)。如果是其他周期,如 bt.TimeFrame.Days,重放是无法合成日线数据的。

策略逻辑的判断部分也有要修改的地方:

1

2

3

4

5

| long_entry = self.crossup[-1] and self.position.size <= 0

short_entry = self.crossdown[-1] and self.position.size >= 0

long_exit = self.crossdown[-1] and self.position.size > 0

short_exit = self.crossup[-1] and self.position.size < 0

|

将原来的获取最新的指标修改为上个周期的指标,原因当然就是,当前的 bar 还没有闭合。

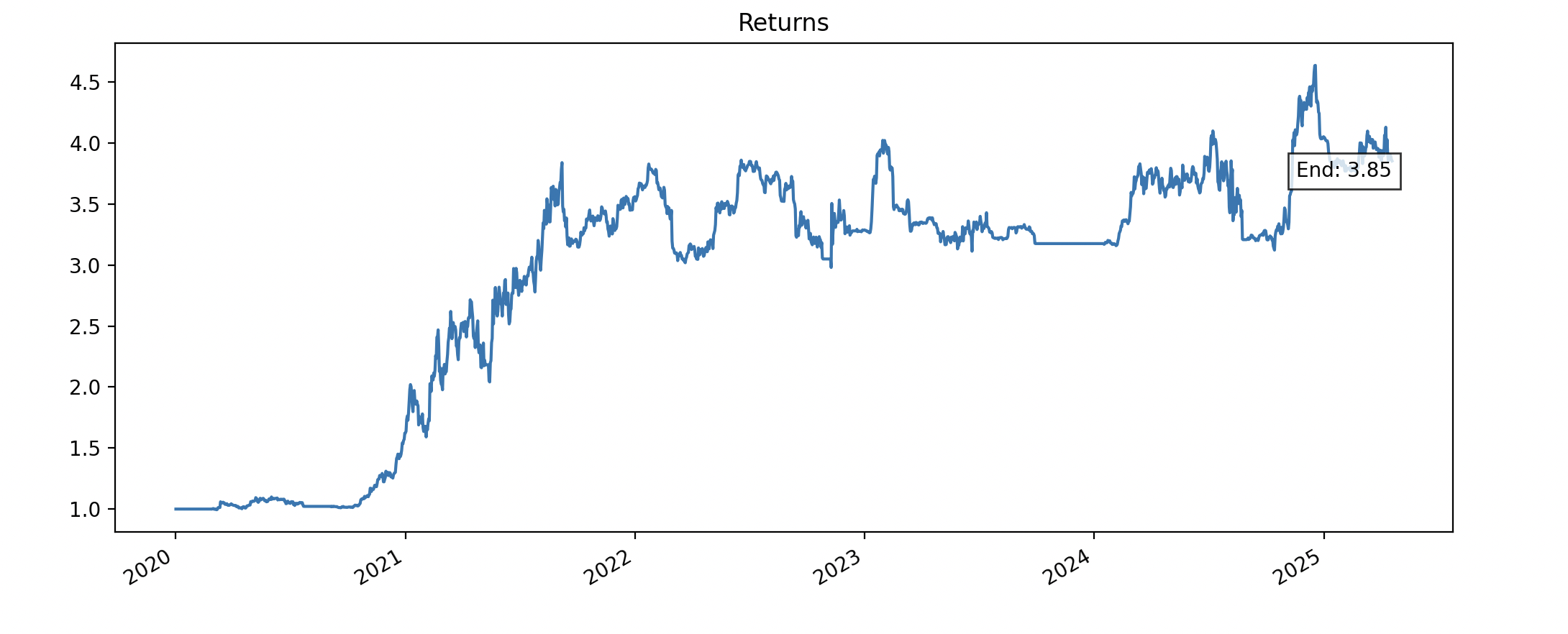

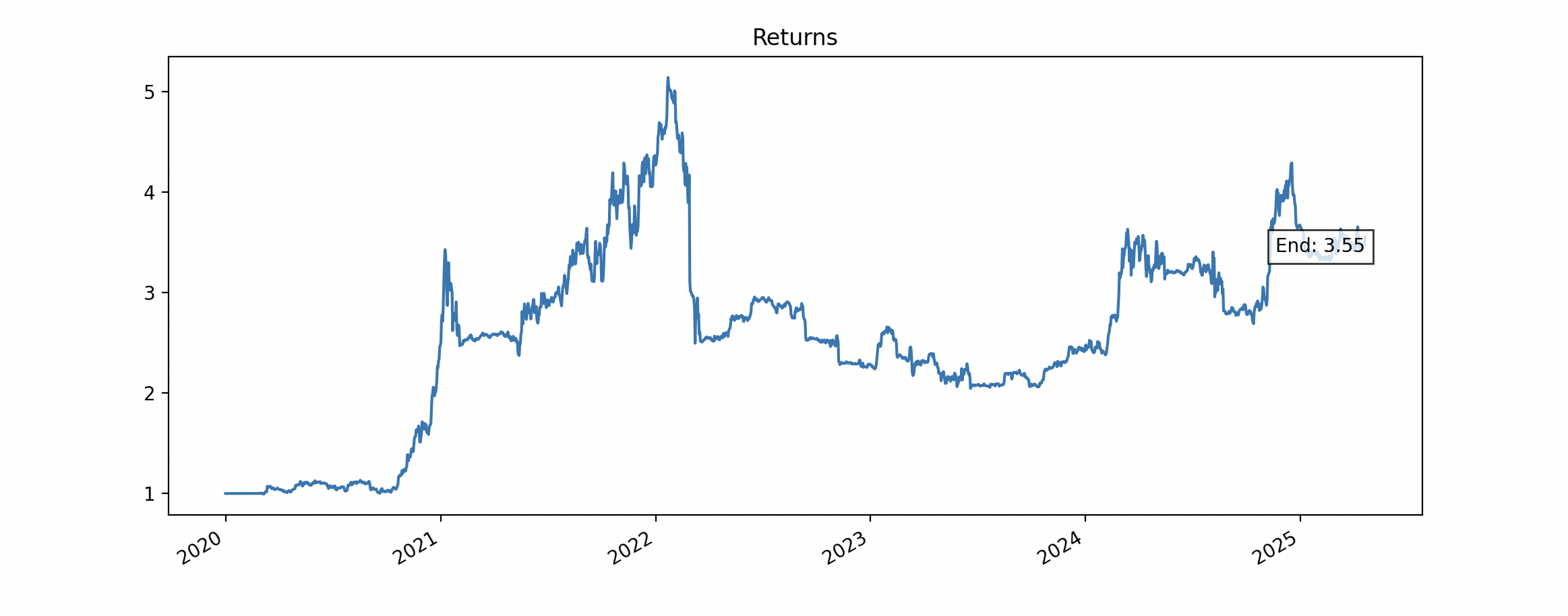

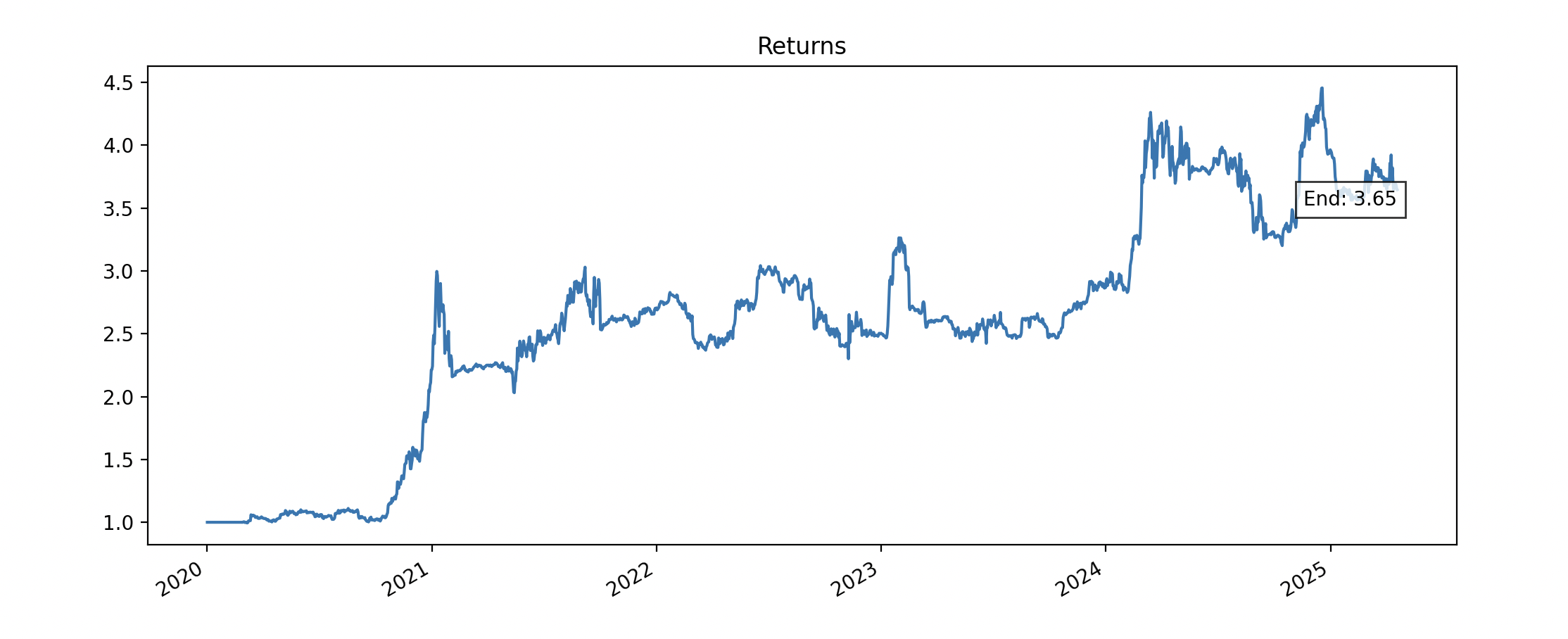

这个回测耗时相当长,最终得到的回测净值曲线:

从上图看出,通过分钟回测,得到的净值曲线更平缓,虽然从 2022 年以后这个策略不怎么赚钱了,但不至于那么过分的大涨大跌,产生过大的风险。

这里还有个小问题,如果看上图,偶尔有几个月空仓的情况,那是因为如果是止损单平仓,而非出现金叉死叉触发平仓,可能导致无法重新入场导致丢失掉大趋势。

重新修正下开仓的判断条件。

1

2

3

4

5

6

7

8

9

10

11

12

13

14

15

| if self.crossup[-1] == 1:

self.direction = "long"

elif self.crossdown[-1] == 1:

self.direction = "short"

long_entry = (

self.direction == "long"

and self.data.close[-1] > self.short_ma[-1] > self.long_ma[-1]

and self.position.size <= 0

)

short_entry = (

self.direction == "short"

and self.data.close[-1] < self.short_ma[-1] < self.long_ma[-1]

and self.position.size >= 0

)

|

在出现金叉死叉时才切换下单方向。这个就不想过多解释了。

净值曲线如下:

完整代码请访问:重放模拟回测。

总结

本文介绍了如何用 backtrader 回测双均线策略,一步步展开。虽然是一个简单的均线策略,但如果无法正确利用回测框架,可能产生的结果差异较大。

这个策略表现的并不算好,5 年时间在 BTC 上只有不到 4 倍的收益,有兴趣的话,可继续优化,如将日线切换为小时线,或许会有新的发现哦。

最后特别说明:本文是我用 backtrader 回测双均线的记录,具体代码在文中都有提供,或许有错误,请仔细甄别。

最后,希望本文对你学习 backtrader 策略回测有所帮助。